จนถึงตอนนี้ก็ย้ายมาอยู่เมกาได้ 1 ปีกับอีก 2 เดือนแล้ว และแน่นอน ตอนนี้ก็เลยใกล้ถึงเวลายื่นภาษีอเมริกาครั้งแรกในชีวิต !

ซึ่งปีนี้ก็อย่างที่รู้กันว่ามีวิกฤติ COVID-19 วันสุดท้ายของการยื่นภาษีก็เลยเลื่อนจากเดิมในเดือนเมษายนกลายไปเป็น 15 กรกฎาเลย ยาวไป ยาวปายยยย แต่ด้วยการที่ช่วงนี้มีเวลานิดหน่อย ก็เลยอยากจะศึกษาเรื่องภาษีมากขึ้นเพื่อวางแผนชีวิตในปีนี้ ก็เลยเริ่มต้นด้วยการศึกษาเรื่องภาษีเงินได้ของที่นี่นี่แหละ

เมื่อวานเพิ่งบรรลุระบบพื้นฐานของภาษีเงินได้ที่นี่แล้วก็พบว่ามันเจ๋งดีนะ เลยมาเขียนให้เข้าใจกันว่าอยู่นี่เสียภาษีเยอะแค่ไหน ! 555 แล้วก็คิดว่าน่าจะมีประโยชน์สำหรับคนที่เพิ่งย้ายมาเมกาและต้องยื่นภาษีด้วยแหละ ไม่งั้นครั้งแรกนั่งสับสนงงงวยแบบเราแน่ ๆ

เงินได้อะไรที่คิดภาษีได้ ?

ก็ตอบง่าย ๆ ... เงินได้ทุกชนิดนั่นแหละ ! พื้นฐานก็คือถ้าเราได้เงินได้มาเท่าไหร่ก็ตาม ยกตัวอย่างเช่น

1) เงินเดือน

2) Capital Gain จากการขายหุ้น (ถ้ายังไม่ขายก็ไม่ต้องเสียภาษี)

3) ดอกเบี้ยเงินฝาก (ต้องเกินจำนวนที่ตั้งไว้ ไม่งั้นธนาคารจะไม่ยื่นสรรพากรให้ ไม่ต้องเสียภาษี)

4) หุ้น Equity ที่ได้รับจากบริษัท

แล้วก็มีอีกมากมายหลายหลาก เรียกว่าถ้ามีเงินได้ก็ต้องเสียภาษีนั่นแหละ ไม่มีข้อยกเว้น

แล้วเราจะรู้ได้ยังไงว่ามีเงินได้จากตรงไหนบ้าง ?

ตอนแรกเราคาดหวังนะว่าที่เมกาน่าจะง่ายแบบ กดจึกเดียวแล้วรู้เลยว่าปีที่ผ่านมาเรามีเงินได้จากอะไรบ้าง

ปรากฎไม่มี !

ระบบที่นี่เลยเหมือนเมืองไทยเลยคือ

เราต้องจำเองว่าเรามีแหล่งเงินได้จากไหนบ้าง

สิ้นปีก็มาไล่รวบรวมกันไปทีละรายว่าเรามียอดเงินได้จากแหล่งไหนเท่าไหร่บ้าง ซึ่งตรงนี้ดีหน่อยตรงที่แทบทุกเจ้าในอเมริกาเราสามารถดึงข้อมูลเงินได้ในรูปแบบมาตรฐานมาได้หมด เช่น ถ้าเป็นเงินเดือน ตอนปลายปีเราก็จะได้สิ่งที่เรียกว่า W-2 ที่ข้อมูลครบถ้วนเอามากรอก หรือถ้าเป็น Capital Gain ปลายปีพวกโบรกเกอร์ก็จะมีแบบฟอร์ม 1099-B มาให้ดาวน์โหลด ส่วนพวกดอกเบี้ยธนาคาร ธนาคารก็จะมี 1099-INT มาให้เช่นกัน

เราก็รวบรวมใบเหล่านี้แล้วเอาไปกรอกตอนยื่นภาษีได้เลย

ฟังดูก็คล้ายไทย แต่ที่ง่ายกว่าคือเนื่องจากทุกอย่างเป็นแบบฟอร์มมาตรฐานแถมยังมีข้อมูลจากสรรพากรดึงมาใช้งานได้ บางระบบทำออกมาให้ง่ายระดับที่ว่าแค่กรอกข้อมูลอย่างสองอย่าง เช่น ID ของนายจ้างและหมายเลขผู้เสียภาษีอากร แล้วทางระบบก็จะดึงข้อมูลทั้งหมดมากรอกให้เราเลย ไม่ต้องกลัวพลาด

เรียกว่า Semi-Auto แหละ คือยังไงก็ต้องรวบรวมทุกอย่างเอง แต่ตอนกรอกจะง่ายกว่ามาก ๆ

ภาษีเงินได้ที่ต้องจ่ายแตกเป็นสี่ก้อนหลัก ๆ

ประเทศไทยสำหรับผู้มีเงินได้เราจะต้องเสียเงินสองก้อน ได้แก่ ภาษีเงินได้และประกันสังคม แต่ที่นี่จะซับซ้อนกว่านั้นอันเนื่องมาจากโครงสร้างที่ต่างกันไป โดยะพื้นฐานของภาษีเงินได้ในแต่ละปีจะถูกแตกออกเป็นสี่ก้อนดังนี้

1) Federal Tax Income - การปกครองที่นี่แบ่งเป็นรัฐบาลกลาง (Federal) และการปกครองระดับรัฐ (State) ซึ่งสองสิ่งนี้แยกขาดจากกันอย่างอิสระ เวลาจ่ายภาษีเงินได้เราเลยต้องจ่ายแยกกันด้วยเช่นกัน โดยก้อนแรกจะต้องคิดภาษีและจ่ายให้กับรัฐบาลกลางไป อันนี้เรียกว่า Federal Tax Income ทุกคนทั่วประเทศจะต้องจ่ายด้วยกฎเกณฑ์เดียวกันไม่ว่าจะอยู่ในรัฐไหน ซึ่งจะอยู่ในรูปแบบขั้นบันไดเหมือนที่ไทย แต่ต่างกันตรงที่ที่นี่ดอลล์แรกก็ต้องเสียภาษีละจ้าาา

2) State Tax Income - ในระดับรัฐเราก็ต้องเสียภาษีเงินได้เช่นกัน โดยแต่ละรัฐจะมีอัตราภาษีต่างกันไปไม่เหมือนกันเลย บางรัฐอาจจะสูงหน่อยในขณะที่บางรัฐไม่ต้องเสียภาษีเลย (สวรรค์) อันนี้ก็ต้องเปิดเกณฑ์ภาษีของรัฐที่เราอาศัยอยู่แล้วคำนวณให้ถูกเอง

3) Social Security Tax - ภาษาไทยก็คือประกันสังคมนั่นแหละ โดยรายได้จำนวน 6.2% จะถูกหักออกไปจากเงินเดือนโดยอัตโนมัติเพื่อจ่ายก้อนนี้ และทางนายจ้างก็จะจ่ายทบให้อีก 6.2% ด้วย เงินจำนวนนี้จะถูกนำเข้าสู่ Trust Fund เพื่อดูแลคนเกษียณ คนพิการ หรือครอบครัวที่ผู้ประกันตนเสียชีวิตลง ก็เป็นไปตามรูปแบบประกันสังคมที่ควรจะเป็น

4) Medicare Tax - ก็เป็นประกันสังคมแบบนึงแต่แยกออกมาเพื่อไปสมทบอีกกองทุนนึงที่โฟกัสไปที่ Healthcare โดยเฉพาะ ทางด้านจำนวนที่ถูกหักเบื้องต้นจะอยู่ที่ลูกจ้าง 1.45% และนายจ้าง 1.45% ทั้งนี้ถ้าหากรายได้เกิน $200,000 ต่อปีก็มีต้องถูกหักเพิ่มอีกเล็กน้อย

โดยรวมก็คือภาษีเงินได้และประกันสังคมแหละ แต่ที่นี่ทั้งสองข้อถูกแตกออกเป็นสองส่วนรวมเป็นสี่ เรียกว่าจ่ายแล้วจ่ายอีกนั่นเอง ฮืออออ

ทั้งนี้ส่วนของประกันสังคมทั้งสองก้อนจะถูกคิดจากเงินเดือนเท่านั้น หากเป็นพวกรายได้ Capital Gain จากการขายหุ้นก็จะไม่ต้องเสียตรงนี้ แต่จะต้องเสียในส่วนของภาษีเงินได้สองก้อนแรกเหมือนเดิม

อาจมีที่ต้องจ่ายเพิ่มต่างกันไปในแต่ละรัฐ

นอกจาก 4 ก้อนด้านบนแล้ว บางรัฐก็อาจจะมีส่วนที่ต้องถูกหักเพิ่มอีก เช่น ของ California ก็จะมี Disability Insurance คือการประกันการทุพพลภาพ (CA VDI ไม่ก็ CA SDI) ก็จะโดนหักไปอีก 0.8 - 1% แล้วแต่โปรแกรม

ในขณะที่บางรัฐก็มีสิ่งที่เรียกว่า Local Income Tax ที่ต้องจ่ายในระดับท้องถิ่นเพิ่มอีกหนึ่งก้อนด้วย ตอนนี้มีอยู่สิบกว่ารัฐที่มีภาษีเงินได้ก้อนนี้

อันนี้ก็ต้องดูรายละเอียดตามแต่ละรัฐกันไป แต่ก็ไม่วุ่นวายมาก

ค่าใช้จ่ายพื้นฐานที่หักเงินได้ได้

ใครเคยยื่นภาษีที่เมืองไทยก็จะรู้ว่ามันจะมีค่าใช้จ่ายพื้นฐานที่เราหักออกไปได้ 60,000 บาท แล้วค่อยเอาเงินส่วนที่เหลือไปคิดภาษี

ที่นี่ก็เช่นกัน เมกามีค่าใช้จ่ายพื้นฐานที่หักจากรายได้ได้เช่นกัน โดยก้อนนี้จะกระทบกับภาษีสองก้อนคือ Federal Tax Income และ State Tax Income ซึ่ง ... จำนวนที่หักได้ไม่เท่ากันจ้าาา ตามนี้

1) Federal Tax Income - ค่าใช้จ่ายพื้นฐานแบบมาตรฐาน (Standard Deduction) จะต่างกันไปในแต่ละปี อย่างปี 2019 ที่ผ่านมาก็จะอยู่ที่ $12,200 ทุกคนทั่วประเทศต้องใช้ค่าเดียวกันนี้ในการหัก และปีถัดไปก็ต้องเปลี่ยนตัวเลขตามที่รัฐบาลประกาศด้วย

อย่างไรก็ตาม หากเรามีท่าหักค่าใช้จ่ายที่ดีกว่ามาตรฐาน เราสามารถเลือกสิ่งที่เรียกว่า Itemized Deduction เพื่อหักค่าใช้จ่ายได้มากกว่า Standard Deduction เช่น เงินบริจาค ดอกเบี้ยกู้บ้าน ฯลฯ อย่างไรก็ตาม มันไม่ใช่ท่าปกติเท่าไหร่ คนส่วนใหญ่ก็ใช้ Standard แหละ

2) State Tax Income - ท่า Standard Deduction และ Itemized Deduction ก็มีให้ใช้ในระดับรัฐเช่นกัน แต่ขอพูดถึงแต่ตัว Standard ละกันนะ

ตัว Standard ที่หักได้จะต่างกันไปในแต่ละรัฐ และก็ไม่เหมือนกันในแต่ละปีด้วย อย่างปี 2019 ที่ผ่านมา California หักได้ $4,537 เพิ่มขึ้นกว่าปีก่อนหน้าที่อยู่ที่ $4,401 เท่าที่อ่าน เลขนี้จะปรับตามอัตราเงินเฟ้อ ซึ่งแฟร์ดีนะ เมืองไทยควรเรียนรู้

หลังจากหักค่าใช้จ่ายพื้นฐานตรงนี้ทิ้งไปแล้ว เงินส่วนที่เหลือเราจะเรียกว่า Taxable Income เตรียมจ่ายภาษีเงินก้อนนี้ได้เลย

ค่าใช้จ่ายเพิ่มเติมที่หักเงินได้ได้

แต่ก็ยังไม่หมดหรอก Taxable Income สามารถลดลงได้เหมือนที่ไทยถ้าเราสามารถหาค่าใช้จ่ายมาหักได้ เช่น Capital Loss (ขายหุ้นขาดทุน) หรือการเสียเงินจากการพนัน (บางชนิด)

อันนี้ต้องศึกษาว่าอะไรหักได้บ้างเพิ่มเติม

คราวนี้หละ เงินที่เหลือจากการหักส่วนนี้ออกไปถือเป็น Taxable Income จริง ๆ ละ

อัตราภาษี Federal Income Tax

อัตราภาษีของภาษีเงินได้รัฐบาลกลางอยู่ในรูปแบบขั้นบันไดเหมือนของไทย แต่ต่างกันตรงที่แค่ดอลล์แรกก็ต้องเสียภาษีแล้ว ! เก็บทุกหยดหยาด

ซึ่งขั้นบันไดที่ว่าก็เปลี่ยนไปตามแต่ละปีด้วย ต้องคอยตามข้อมูล โดยการมาของทรัมป์ทำให้บันไดสูงขึ้นหรือพูดง่าย ๆ คือจ่ายภาษีลดลง อ่ะ เราเอาตารางของปี 2019 และ 2020 มาให้ดู

เริ่มจากปี 2019

| อัตราภาษีเรียกเก็บ | โสด | แต่งงาน ยื่นภาษีร่วมกัน | แต่งงาน ยื่นภาษีแยกกัน | เสาหลักของครอบครัว* |

|---|---|---|---|---|

| 10% | $0 to $9,700 | $0 to $19,400 | $0 to $9,700 | $0 to $13,850 |

| 12% | $9,701 to $39,475 | $19,401 to $78,950 | $9,701 to $39,475 | $13,851 to $52,850 |

| 22% | $39,476 to $84,200 | $78,951 to $168,400 | $39,476 to $84,200 | $52,851 to $84,200 |

| 24% | $84,201 to $160,725 | $168,401 to $321,450 | $84,201 to $160,725 | $84,201 to $160,700 |

| 32% | $160,726 to $204,100 | $321,451 to $408,200 | $160,726 to $204,100 | $160,701 to $204,100 |

| 35% | $204,101 to $510,300 | $408,201 to $612,350 | $204,101 to $306,175 | $204,101 to $510,300 |

| 37% | $510,301 or more | $612,351 or more | $306,176 or more | $510,301 or more |

ส่วนนี่ปี 2020

| อัตราภาษีเรียกเก็บ | โสด | แต่งงาน ยื่นภาษีร่วมกัน | แต่งงาน ยื่นภาษีแยกกัน | เสาหลักของครอบครัว* |

|---|---|---|---|---|

| 10% | $0 to $9,875 | $0 to $19,750 | $0 to $9,875 | $0 to $14,100 |

| 12% | $9,876 to $40,125 | $19,751 to $80,250 | $9,876 to $40,125 | $14,101 to $53,700 |

| 22% | $40,126 to $85,525 | $80,251 to $171,050 | $40,126 to $85,525 | $53,701 to $85,500 |

| 24% | $85,526 to $163,300 | $171,051 to $326,600 | $85,526 to $163,300 | $85,501 to $163,300 |

| 32% | $163,301 to $207,350 | $326,601 to $414,700 | $163,301 to $207,350 | $163,301 to $207,350 |

| 35% | $207,351 to $518,400 | $414,701 to $622,050 | $207,351 to $311,025 | $207,351 to $518,400 |

| 37% | $518,401 or more | $622,051 or more | $311,026 or more | $518,401 or more |

ก็อย่างที่เห็น อัตราภาษีโหดใช้ได้ นี่แค่ Federal Income Tax นะ ! ยังต้องจ่ายของ State อีก

อัตราภาษี State Tax Income

อย่างที่บอก อัตราภาษีของแต่ละรัฐนั้นไม่เหมือนกัน แต่เนื่องจากเราอยู่ใน California เลยขอเอาตัวอย่างของ CA มาให้ดูกัน นี่เป็นตารางขั้นบันไดภาษีเงินได้ของ California ครับ

| อัตราภาษีเรียกเก็บ | โสด | แต่งงาน ยื่นภาษีร่วมกัน | แต่งงาน ยื่นภาษีแยกกัน | เสาหลักของครอบครัว* |

|---|---|---|---|---|

| 1% | $0 - $8,809 | $0 - $17,618 | $0 - $8,809 | $0 - $17,629 |

| 2% | $8,809 - $20,883 | $17,618 - $41,766 | $8,809 - $20,883 | $17,629 - $41,768 |

| 4% | $20,883 - $32,960 | $41,766 - $65,920 | $20,883 - $32,960 | $41,768 - $53,843 |

| 6% | $32,960 - $45,753 | $65,920 - $91,506 | $32,960 - $45,753 | $53,843 - $66,636 |

| 8% | $45,753 - $57,824 | $91,506 - $115,648 | $45,753 - $57,824 | $66,636 - $78,710 |

| 9.3% | $57,824 - $295,373 | $115,648 - $590,746 | $57,824 - $295,373 | $78,710 - $401,705 |

| 10.3% | $295,373 - $354,445 | $590,746 - $708,890 | $295,373 - $354,445 | $401,705 - $482,047 |

| 11.3% | $354,445 - $590,742 | $708,890 - $1,181,484 | $354,445 - $590,742 | $482,047 - $803,410 |

| 12.3% | $590,742 - $999,999 | $1,181,484 - $1,999,999 | $590,742 - $999,999 | $803,410 - $999,999 |

| 13.3% | $1,000,000+ | $2,000,000+ | $1,000,000+ | $1,000,000+ |

อัตราภาษีของรัฐนั้นต่ำกว่าของ Federal มาก แต่รวมแล้วก็หลาย % อยู่เหมือนกัน

นอกจากนี้บางรัฐยังมีโปรโมชั่นงดเว้นภาษีให้จำนวนหนึ่งฟรี ๆ ด้วย เรียกว่า Exemption ซึ่งเป็นค่าคงที่ที่เปลี่ยนไปในแต่ละปี อย่างปี 2019 ก็ได้งดเว้นภาษีเพิ่มอีก $122 โดยเงินก้อนนี้เป็นเงินที่คิดจากก้อนภาษี ไม่ใช่คิดจากก้อนรายได้ตั้งต้น เช่น ถ้าคำนวณขั้นบันไดมาว่าต้องจ่ายภาษี $1,122 เราก็จ่ายจริงแค่ $1,000 เท่านั้น

ลองคำนวณภาษีเล่นดู

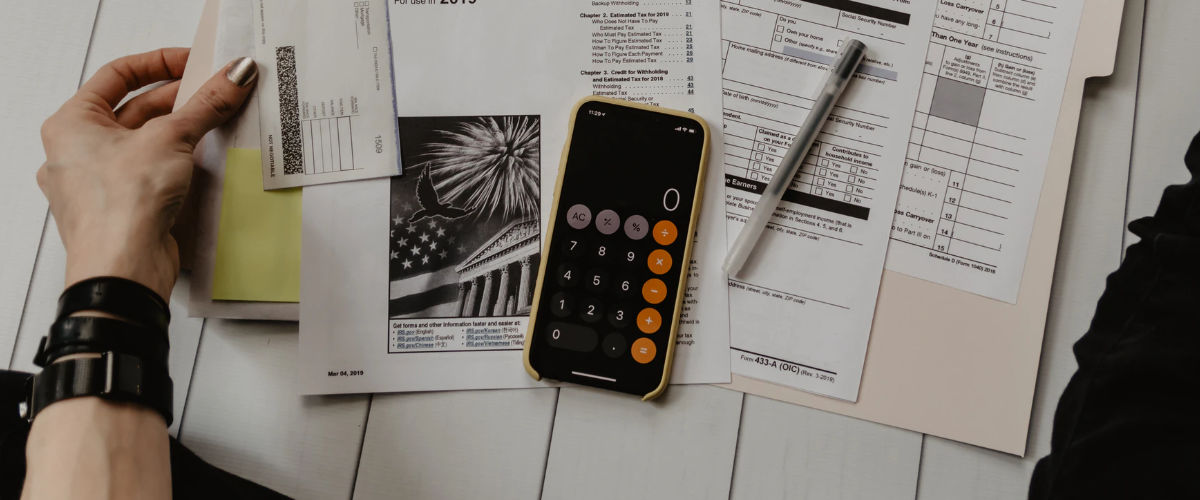

ตอนนี้คนคงสงสัยกันละว่าตกลงเราต้องจ่ายภาษีเท่าไหร่กันน้าาาา งั้นมาคำนวณเล่นกันว่าสมมติว่าถ้าเราได้รายได้ $100,000 ต่อปี เราจะต้องเสียภาษีเท่าไหร่บ้าง และนี่คือ W-2 (คล้าย ๆ 50 ทวิ แต่รายละเอียดเยอะกว่า) ที่ได้รับมา

งั้นมาคำนวณทีละส่วนเลย !

1) Federal Tax Income - เริ่มต้นจาก $100,000 กลม ๆ แล้วก็หักค่าใช้จ่ายพื้นฐานไปได้ $12,200 เหลือ $87,800 คราวนี้ก็จับเอาเข้าตารางขั้นบันได้เลย (ไม่ลงรายละเอียดนะ) คำนวณได้ออกมาว่าเราต้องจ่ายก้อนนี้ $15,247 หรือคิดเป็น 15.25%

2) State Tax Income - เริ่มต้นจาก $100,000 หักค่าใช้จ่ายพื้นฐาน $4,537 เหลือ $95,463 จับเข้าตารางของ CA คำนวณได้ออกมาว่าเราต้องเสียภาษาให้ CA ทั้งหมด $6,046 หรือคิดเป็น 6.05%

3) Social Security Tax - ก็โดนหักไป 6.2% หรือ $6,200 ก้อนนี้โดนหักไปตั้งแต่เค้าจ่ายเงินเดือนเราแล้ว เลยไม่ต้องทำอะไรเป็นพิเศษ

4) Medicare Tax - โดนหักไป 1.45% หรือ $1,450 โดนหักไปตั้งแต่ได้เงินเดือนแล้ว ไม่ต้องทำอะไรเช่นกัน

5) CA SDI - โดนหักไป 1% หรือ $1,000 ไม่ต้องทำอะไรอีกนั่นแหละ โดนเก็บไปละ

สุดท้ายสรุปได้ว่า

ถ้าเราได้รายได้ $100,000 ใน California เราต้องจ่ายภาษีเงินได้ทั้งหมด $28,943 หรือ 28.94% จ้าาา

ก็นั่นแหละ ประมาณนี้ ช่วงที่ต้องจ่ายภาษีของคนแถวนี้ก็จะประมาณ 30% บวกลบนี่แหละ ลองคำนวณเล่น ถ้ารายได้ $200,000 ก็จะต้องเสียภาษี $67,899 หรือ 33.95% และก็จะเพิ่มขึ้นเรื่อย ๆ ตามปริมาณ

การขอคืนภาษี

สำหรับภาษีที่เราจะสามารถยุ่งได้ก็จะมีแค่ Federal Income Tax และ State Income Tax (เพราะที่เหลือโดนเรียกเก็บแบบพอดีไปตั้งแต่แรกแล้วเลยไม่ต้องไปทำอะไรมัน) ซึ่งสังเกตดูว่าเราต้องจ่าย Federal Income Tax แค่ $15,247 แต่เราโดนหักไปตั้ง $17,860.10 ในขณะที่ State Income Tax ก็โดนหักเกินไปร่วมพันเหรียญเช่นกัน

งานนี้ก็ไม่ต้องอะไรมาก ขอคืนสิคร้าบบบบบบ ซึ่งการขอคืนภาษีก็คือขั้นตอนการยื่นภาษีนั่นแหละ ดังนั้นมาพูดถึงการยื่นภาษีกัน

ระบบสำหรับยื่นภาษี

ระบบภาษีที่นี่ก็ค่อนข้างเหมือนไทยนะคือสุดท้ายก็จะถูกกรอกเป็นหน้ากระดาษ แต่เนื่องจากระบบค่อนข้างยุ่งยาก มันมีทั้งภาษีระดับประเทศและระดับรัฐ แถมข้อมูลที่ต้องกรอกก็เพียบจนอาจจะพลาดได้ ดังนั้นเราเลยจะไม่ยื่นตรงผ่านเว็บของรัฐกัน แต่จะใช้เครื่องมือ 3rd Party ที่มีผู้พัฒนามาให้ใช้ในการยื่นภาษีกัน

ตัวดัง ๆ ก็คือ TurboTax ของ Intuit ที่หลายคนอาจจะเคยได้ยินชื่อมาบ้าง หรือไม่ก็ CreditKarma ที่เพิ่งโดน Intuit ซื้อไป โดยแต่ละตัวมีค่าใช้จ่ายไม่เท่ากัน บางตัวฟรีในขณะที่บางตัวปาไป $90

ถามว่าตัวฟรีกับตัวไม่ฟรีต่างกันยังไง ง่าย ๆ เลย ตัวฟรีก็อาจจะกรอกยากหน่อย ต้องใส่ตัวเลขเองทีละตัว แล้วก็อาจจะยื่นบางอย่างไม่ได้ เช่น รายได้ Capital Gain จากหุ้น ในขณะที่ตัวเสียตังค์จะยื่นง่ายกว่ามาก แค่กรอกข้อมูลอันสองอัน มันจะกรอกที่เหลือให้เลยเลยอัตโนมัติ

แน่นอนว่าเราใช้ตัวฟรี ... เพิ่งยื่นไปวันนี้ผ่าน CreditKarma ฟรีแต่ต้องทำด้วยมือทุกอย่าง แต่ก็ไม่ยากมาก ได้ความรู้ด้วย

หลังจากกรอกข้อมูลทุกอย่างเสร็จแล้วก็จิ้มจึก ระบบจะส่งแบบฟอร์มของเราไปทั้ง Federal และ State ถ้ามีการขอคืนภาษีเกิดขึ้น ระบบจะขึ้นมาถามว่าจะรับแบบไหน ซึ่งมีทั้งการโอนเงินเข้าบัญชีและได้รับเป็นเช็คส่งมาที่บ้าน ก็กรอกทุกอย่างตามที่ต้องการแล้วก็ ... เสร็จเรียบร้อย ! รอเงินเข้าได้เลย

หรือถ้าต้องจ่ายภาษีเพิ่ม ระบบก็จะบอกว่าต้องจ่ายเท่าไหร่ยังไง ก็จ่ายไปตามที่มันบอกเป็นอันเรียบร้อย

สรุป

ปีแรกในการยื่นภาษีก็อาจจะงง ๆ หน่อยเพราะรายละเอียดเยอะ แต่ถ้าผ่านปีแรกไปได้ทุกอย่างก็จะง่ายละ

สำหรับตัวเลขภาษีเงินได้ที่นี่ก็อย่างที่เห็น เอาจริง ๆ มันก็ไม่ได้สูงปรี้ดดดน้ำตาไหลหรอก ที่เห็นว่าสูงก็เพราะฐานรายได้ที่นี่ค่อนข้างสูง (ไม่งั้นอยู่รอดไม่ได้) ก็เลยต้องเสียภาษีไป 30% อะไรแถวนั้น แต่ถ้ารายได้ต่ำกว่านั้น เช่น $50,000 ก็จะเสียภาษีแค่ 20%

ภาษีก็ไม่ได้สูงมาก แถมสิ่งที่ได้รับกลับมาก็คุ้มค่ากับภาษีที่เสียไปมากด้วย เป็นประเทศที่ทำให้คนเสียภาษีรู้สึกแฮปปี้ได้ดีเลยนะ

.... จริง ๆ อยากจะทิ้งท้ายไว้อีกประโยค แต่คงเดากันได้ งั้นขอตัดจบแค่นี้ละกัน ไปละนะ บายยยย